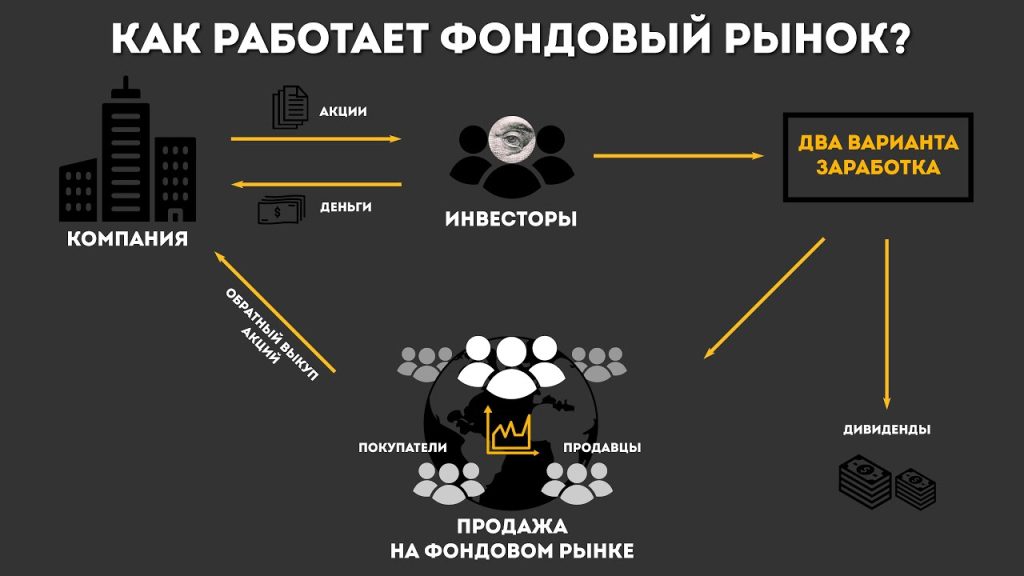

Фондовый рынок – это место, где инвесторы покупают и продают доли в компаниях (акции) или ценные бумаги, представляющие собой право на получение дохода от определенного актива (облигации). Это динамичный и сложный мир, который может принести как прибыль, так и убытки.

Что такое фондовый рынок?

Фондовый рынок – это организованная система, где происходит торговля ценными бумагами, такими как акции и облигации. Представьте себе огромный рынок, где вместо овощей и фруктов продаются доли в компаниях. Акции представляют собой части собственности в компании, а облигации – это займы, предоставляемые компании инвесторами.

Фондовый рынок бывает организованным, где торговля проходит на официальных биржах, таких как Московская Биржа, и неорганизованным, где сделки совершаются вне биржи.

Фондовый рынок – это не просто место для торговли, а важный механизм для привлечения капитала компаниями и получения дохода инвесторами.

Виды финансовых инструментов

На фондовом рынке торгуется множество финансовых инструментов, каждый из которых имеет свои особенности и риски.

Акции – это доли в собственности компании. Приобретая акции, вы становитесь частичным владельцем компании и получаете право на дивиденды, если компания их выплачивает.

Облигации – это ценные бумаги, представляющие собой займ, предоставляемый компанией или государством инвестору. Приобретая облигацию, вы даете компании деньги в долг и получаете фиксированный процентный доход.

Фьючерсы – это контракты на покупку или продажу определенного актива (акций, нефти, золота) в будущем по заранее установленной цене.

Опционы – это контракты, дающие право, но не обязательство, купить или продать определенный актив по заранее установленной цене в определенный срок.

Каждый из этих инструментов имеет свои особенности и подходит для разных инвестиционных стратегий.

Основные принципы торговли

Успех на фондовом рынке зависит от понимания основных принципов торговли.

Технический анализ

Технический анализ – это метод прогнозирования движения цен на основе изучения исторических данных о ценах и объемах торгов. Он предполагает, что прошлое поведение цены может предсказывать ее будущие движения. Технические аналитики используют различные графические модели, индикаторы и осцилляторы для выявления трендов, уровней сопротивления и поддержки, а также сигналов для входа и выхода из сделок.

Важно понимать, что технический анализ не является панацеей и не гарантирует прибыль.

Фундаментальный анализ

Фундаментальный анализ – это метод оценки стоимости актива, основанный на изучении его внутренних и внешних факторов, влияющих на его стоимость. В отличие от технического анализа, который фокусируется на ценовых графиках, фундаментальный анализ стремится понять, что стоит за ценой, и прогнозировать ее изменения на основе реальных экономических данных.

Фундаментальный анализ включает в себя изучение финансовых отчетов компании, ее отрасли, макроэкономических показателей, политической ситуации и других факторов, которые могут повлиять на ее стоимость.

Стратегии торговли

Выбор стратегии торговли зависит от ваших целей, риск-профиля и временных ограничений.

Долгосрочное инвестирование

Долгосрочное инвестирование предполагает покупку ценных бумаг с целью удержания их в портфеле в течение длительного периода времени, обычно от нескольких лет до десятилетий. Эта стратегия направлена на получение прибыли от роста стоимости активов в долгосрочной перспективе. Долгосрочные инвесторы обычно не обращают внимания на краткосрочные колебания рынка и фокусируются на фундаментальных факторах, таких как прибыльность компаний, их конкурентоспособность и перспективы роста.

Долгосрочное инвестирование часто рассматривается как более консервативная стратегия, поскольку оно подразумевает меньший риск по сравнению с краткосрочной торговлей. Однако, важно помнить, что даже долгосрочные инвестиции несут в себе определенный уровень риска, который необходимо учитывать при формировании инвестиционного портфеля.

Краткосрочная торговля

Краткосрочная торговля, также известная как трейдинг, предполагает покупку и продажу ценных бумаг в течение коротких периодов времени, от нескольких минут до нескольких дней. Трейдеры стремятся получить прибыль от краткосрочных колебаний цен, используя технический анализ для определения моментов входа и выхода из сделок.

Краткосрочная торговля требует высокой степени активности и внимания к изменениям на рынке. Трейдеры должны быть готовы быстро реагировать на изменения цен и использовать различные инструменты технического анализа для принятия решений. Эта стратегия может быть более рискованной, чем долгосрочное инвестирование, так как она подвержена более высокой волатильности рынка. Однако, она также может принести более высокую прибыль при правильном использовании.

Риски и управление капиталом

Фондовый рынок – это место, где существует риск, как и в любой другой сфере инвестирования.

Риски фондового рынка

Торговля на фондовом рынке сопряжена с различными рисками, которые необходимо учитывать. Ключевые риски включают⁚

- Рыночный риск⁚ Изменения в экономике, политической ситуации или настроениях инвесторов могут привести к колебаниям цен на акции, что может привести к убыткам.

- Риск компании⁚ Финансовое положение компании может ухудшиться, что может привести к снижению стоимости ее акций.

- Процентный риск⁚ Изменения процентных ставок могут повлиять на стоимость облигаций и других ценных бумаг, влияя на прибыльность инвестиций.

- Инфляционный риск⁚ Рост инфляции может привести к снижению покупательной способности инвесторов, что может негативно сказаться на стоимости активов.

- Риск ликвидности⁚ Невозможность быстро продать активы по желаемой цене может привести к убыткам.

Важно помнить, что риск – это неотъемлемая часть фондового рынка, и его нельзя полностью исключить.

Управление рисками и диверсификация

Управление рисками – это ключевой аспект успешной торговли на фондовом рынке. Диверсификация – это один из наиболее эффективных способов снижения рисков. Она заключается в распределении инвестиций между различными активами, такими как акции, облигации, недвижимость, драгоценные металлы, чтобы снизить зависимость от одного конкретного сектора или компании.

Важно также установить четкие цели инвестирования и определить свой уровень риска. Необходимо определить, сколько средств вы готовы потерять, и выбрать инвестиционные стратегии, соответствующие вашему профилю риска.

Кроме диверсификации, можно использовать другие методы управления рисками, такие как⁚

- Установка стоп-лоссов⁚ Это инструмент, позволяющий автоматически закрыть позицию, если цена актива достигнет определенного уровня, чтобы ограничить потенциальные убытки.

- Использование маржинальной торговли с осторожностью⁚ Маржинальная торговля позволяет увеличить размер позиции, но также увеличивает и риски.

Больше новостей

Расходы по инвестициям

Выгодные инвестиции с нами

Окупаемость инвестиций: понятие и расчет